Тренды школ на GetCourse в I полугодии: рост повторных продаж и снижение трафика

В I полугодии 2024 года онлайн-школы на платформе GetCourse заработали 83 млрд рублей. Ожидается, что до конца года они заработают еще 117 млрд. Несмотря на сохранение положительных показателей, школы сталкиваются с вызовами: средний чек уже не растет так активно, а трафик незначительно снижается. При этом повторные продажи приносят все больше дохода.

Ожидается замедление

По итогам первого полугодия 2024 года объем продаж школ на платформе GetCourse, на которую приходится 70% онлайн-школ России и СНГ, составил 83 млрд рублей.

В прошлом году по итогам первого полугодия компания отчитывалась о продажах на 69 млрд рублей и смогла выполнить годовой план уже к октябрю 2023 года. Таким образом, несмотря на в целом позитивную динамику и ожидания годового роста на уровне 27%, нельзя не отметить, что этот год окажется для школ на внешних платформах, скорее всего, хуже предыдущего по динамике. Одна из явных причин — негативный информационный фон вокруг инфобиза.

Кроме того, развитию школ на платформе может мешать закредитованность населения, сложности в привлечении клиентов и повысившиеся требования к продукту.

Ниже средний чек

Если раньше GetCourse отмечал тренд на рост среднего чека, то к лету 2024 года тот начал падать. О том, что продажи небольших школ даже с низким средним чеком падают, отмечают и маркетплейсы.

Источник: GetCourse

Источник: GetCourse

«Наблюдаем увеличение цикла принятия решения о покупке даже на низком чеке. Такое же наблюдаем у проектов, с которыми общаемся напрямую и являемся для них частичным донором трафика. Такое ощущение, что покупки становятся все более осмысленными или влияет давление в прессе на то, что инфобиз — это плохо, и тому подобные факторы», — сообщил Артем Захаров, основатель PuzzleBrain.

Падение трафика

По сравнению с первым полугодием 2023 года трафик незначительно снизился — на 2%. Падение касается и числа лидов — их стало меньше на 6%. Заметно, что VK все хуже показывает себя в качестве лидогенератора: число лидов, которые пришли из этого канала, упало почти на 50% относительно первого полугодия прошлого года. Чуть лучше себя чувствуют Instagram* (-24,6%), YouTube (-8,8%) и Facebook* (-2%). Из всех каналов больше лидов стал приносить только Telegram: положительная динамика составила около 5%.

Рост повторных продаж

По данным GetCourse, начиная с ноября 2023 года доля повторных продаж превышает долю первых. В июне она достигла максимума и составила 55%. Растет также выручка от продаж среди текущей аудитории: в июне она превысила выручку от первых продаж на 1,2 млрд рублей. Этот тренд кажется логичным последствием снижения трафика — теперь выгоднее работать с существующей клиентской базой.

Еще больше трендов рынка читайте в отчете Smart Ranking о состоянии российского edtech в I полугодии 2024 года.

* Принадлежат запрещенной в России Meta Platforms.

Дата публикации: 11 Октябрь 2024

I полугодие 2025 года становится переломным для рынка edtech: выручка компаний замедляется, онлайн-школам приходится искать новые форматы и каналы продвижения. Собрали главные тренды полугодия и комментарии участников рынка о происходящем в этом году.

Во II квартале 2025 года рынок онлайн-образования показал минимальный годовой рост с 2022 года — он составил 10%, по данным Smart Ranking. Одной из новых точек опоры участники рынка называют работу в сегменте формального образования. Тренд, наметившийся пару лет назад, усиливается: edtech-компании не только запускают совместные программы с вузами и колледжами, но и открывают новые для рынка бизнес-модели. В обзоре — ключевые кейсы текущего года.

Во II квартале 2025 года выручка топ-100 крупнейших edtech-компаний составила 34,2 млрд рублей — всего на 10% больше, чем год назад, следует из нового edtech-рейтинга Smart Ranking. Это самый слабый годовой рост с конца 2022 года. Несколько лучше выглядит ситуация в I полугодии: +13% и 71,6 млрд рублей суммарной выручки. Однако и здесь темпы далеки от докризисных, а с учетом инфляции рынок фактически находится в рецессии.

Разговоры об искусственном интеллекте в образовании сопровождаются ожиданием прорыва — от персонализированных курсов до роботов-преподавателей. На деле пока компании сосредоточены на автоматизации рутины: это уже дает экономию, но системного влияния на бизнес-результаты еще нет, показал анализ кейсов игроков edtech-рынка.

Топ-35 крупнейших edtech-компаний Узбекистана заработали 118 млрд сумов в 2024 году, что на 94% больше, чем годом ранее. При этом объем всего рынка онлайн-образования в стране составляет не менее 126 млрд сумов (порядка 790 млн рублей), по оценке Smart Ranking. Рост рынка происходит за счет большого количества новичков не только из Узбекистана, но также из России и Казахстана.

Образовательный холдинг группы «Просвещение», традиционно ассоциирующийся с учебной литературой, активно развивает цифровое направление, инвестирует в технологические решения для школьного образования и расширяет портфель активов. О том, как трансформируется стратегическая модель компании, где приоритет отдан не наращиванию пользовательской базы, а продвижению собственных образовательных продуктов, Smart Ranking рассказала Ольга Пономарева, заместитель генерального директора по стратегии и маркетингу ГК «Просвещение».

Рынок онлайн-образования в 2024 году в Казахстане вырос: совокупная выручка 90 крупнейших компаний достигла 95,4 млрд тенге, увеличившись на 20% за год. Главный драйвер рынка — детское образование и подготовка к выпускным экзаменам. Кроме того, участники рынка видят все больше перспектив в корпоративном обучении.

Экспансия в СНГ становится одной из ключевых точек роста для edtech-компаний. Но рынки региона развиваются по своим правилам — здесь востребованы короткие прикладные форматы, растет спрос на обучение на национальных языках, а продвижение выстраивается иначе благодаря доступу к другим рекламным каналам. 26 июня прошел совместный вебинар Smart Ranking и Lerna CIS (входит в холдинг Skillbox), где представители трех edtech-компаний — Lerna CIS, SF Education и Sciencely — обсудили тренды зарубежных рынков и поделились опытом масштабирования в СНГ. Собрали ключевые выводы, а полную версию вебинара смотрите по ссылке.

Собрали для вас список главных мероприятий рынка онлайн-образования во втором полугодии 2025 года. Форумы, выставки и премии — все, что поможет вам следить за трендами, перенимать лучшие практики и находить партнеров как в России, так и за рубежом.

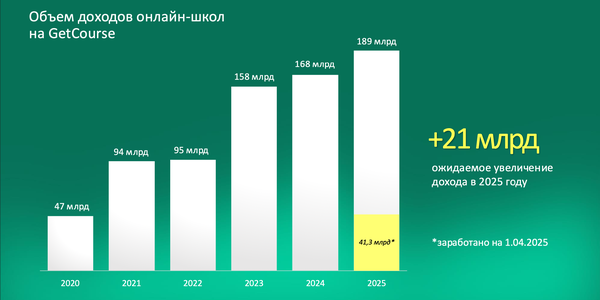

В I квартале 2025 года онлайн-школы на платформе GetCourse заработали 41,3 млрд рублей — на 3,5% меньше, чем годом ранее. Это 22% от годового плана — 189 млрд рублей. Заметен рост повторных продаж, изменение структуры трафика и усиливающийся спрос на продукты в среднем ценовом сегменте.

I полугодие 2025 года становится переломным для рынка edtech: выручка компаний замедляется, онлайн-школам приходится искать новые форматы и каналы продвижения. Собрали главные тренды полугодия и комментарии участников рынка о происходящем в этом году.

Во II квартале 2025 года рынок онлайн-образования показал минимальный годовой рост с 2022 года — он составил 10%, по данным Smart Ranking. Одной из новых точек опоры участники рынка называют работу в сегменте формального образования. Тренд, наметившийся пару лет назад, усиливается: edtech-компании не только запускают совместные программы с вузами и колледжами, но и открывают новые для рынка бизнес-модели. В обзоре — ключевые кейсы текущего года.

Во II квартале 2025 года выручка топ-100 крупнейших edtech-компаний составила 34,2 млрд рублей — всего на 10% больше, чем год назад, следует из нового edtech-рейтинга Smart Ranking. Это самый слабый годовой рост с конца 2022 года. Несколько лучше выглядит ситуация в I полугодии: +13% и 71,6 млрд рублей суммарной выручки. Однако и здесь темпы далеки от докризисных, а с учетом инфляции рынок фактически находится в рецессии.

Разговоры об искусственном интеллекте в образовании сопровождаются ожиданием прорыва — от персонализированных курсов до роботов-преподавателей. На деле пока компании сосредоточены на автоматизации рутины: это уже дает экономию, но системного влияния на бизнес-результаты еще нет, показал анализ кейсов игроков edtech-рынка.

Топ-35 крупнейших edtech-компаний Узбекистана заработали 118 млрд сумов в 2024 году, что на 94% больше, чем годом ранее. При этом объем всего рынка онлайн-образования в стране составляет не менее 126 млрд сумов (порядка 790 млн рублей), по оценке Smart Ranking. Рост рынка происходит за счет большого количества новичков не только из Узбекистана, но также из России и Казахстана.

Образовательный холдинг группы «Просвещение», традиционно ассоциирующийся с учебной литературой, активно развивает цифровое направление, инвестирует в технологические решения для школьного образования и расширяет портфель активов. О том, как трансформируется стратегическая модель компании, где приоритет отдан не наращиванию пользовательской базы, а продвижению собственных образовательных продуктов, Smart Ranking рассказала Ольга Пономарева, заместитель генерального директора по стратегии и маркетингу ГК «Просвещение».

Рынок онлайн-образования в 2024 году в Казахстане вырос: совокупная выручка 90 крупнейших компаний достигла 95,4 млрд тенге, увеличившись на 20% за год. Главный драйвер рынка — детское образование и подготовка к выпускным экзаменам. Кроме того, участники рынка видят все больше перспектив в корпоративном обучении.

Экспансия в СНГ становится одной из ключевых точек роста для edtech-компаний. Но рынки региона развиваются по своим правилам — здесь востребованы короткие прикладные форматы, растет спрос на обучение на национальных языках, а продвижение выстраивается иначе благодаря доступу к другим рекламным каналам. 26 июня прошел совместный вебинар Smart Ranking и Lerna CIS (входит в холдинг Skillbox), где представители трех edtech-компаний — Lerna CIS, SF Education и Sciencely — обсудили тренды зарубежных рынков и поделились опытом масштабирования в СНГ. Собрали ключевые выводы, а полную версию вебинара смотрите по ссылке.

Собрали для вас список главных мероприятий рынка онлайн-образования во втором полугодии 2025 года. Форумы, выставки и премии — все, что поможет вам следить за трендами, перенимать лучшие практики и находить партнеров как в России, так и за рубежом.

В I квартале 2025 года онлайн-школы на платформе GetCourse заработали 41,3 млрд рублей — на 3,5% меньше, чем годом ранее. Это 22% от годового плана — 189 млрд рублей. Заметен рост повторных продаж, изменение структуры трафика и усиливающийся спрос на продукты в среднем ценовом сегменте.