Единорог от младшего Блэра, бумажные журналы в румынских школах и стартапы Латвии: особенности европейского edtech

Edtech-рынок Европы развивался медленно во многом из-за большого разнообразия национальных образовательных систем и крайне неравномерного развития стран. Тем не менее технологии проникают даже на небольшие локальные рынки. Европейский EdTech Alliance выпустил отчет о роли государств во внедрении edtech-технологий и развитии экосистем. Пересказываем обзор по некоторым европейским государствам.

Великобритания: частные инвестиции, помощь в экспорте со стороны государства, финансирование школ

Согласно отчету местного Министерства бизнеса и торговли (DBT Grow London), Лондон обладает крупнейшей экосистемой edtech в Европе с оценочной стоимостью $2 млрд. В период с 2021 по 2023 год лондонские edtech-компании привлекли финансирование в размере $1 млрд в рамках 254 сделок.

Наиболее заметными сделками в этот период стали основанные в Великобритании компании Perlego (онлайн-библиотека, работающая по подписке) и первый британский edtech-единорог Multiverse сына Тони Блэра, которые в 2022 году привлекли суммарно $290 млн.

Стратегия Великобритании направлена на увеличение экспорта образовательных услуг (в частности, в 2023 году он должен был достигнуть 35 млрд фунтов стерлингов). Поэтому важным двигателем для edtech-компаний становится Департамент международной торговли, он помогает выходить на другие крупные англоязычные рынки в рамках торговых миссий. В Великобритании существует более тысячи компаний, предоставляющих образовательные платформы для К-12, и, по оценкам, британские школы уже тратят около 900 млн фунтов стерлингов (больше 1 млрд евро) в год на образовательные технологии. В отчете местного министерства образования (DfE) за 2022 год говорится, что большинство опрошенных школ внедряют их в трех ключевых категориях — управление школой и администрирование, поддержка учебы и преподавания, а также обеспечение безопасности и психосоциального благополучия учеников.

Румыния: зависимость от госфинансирования, неясные международные перспективы, но при этом зарождающийся рынок

Румынский edtech сильно зависит от государственного финансирования. При этом, как отмечают составители, румынские школы невероятно загружены повседневными административными задачами, а учителя при этом неохотно внедряют новые технологии. Так, даже в центре Бухареста есть школы, которые до сих пор работают с бумажными журналами.

Однако, возможно, из-за того что рынок находится на ранней стадии развития, румынские школы пока достаточно свободны в выборе и приобретении образовательного ПО. К слову, для авторов отчета это скорее отрицательный фактор. Так, отмечается, что в 2022 и 2023 годах в рамках местной программы «План восстановления и устойчивости» школам и гимназиям было выделено достаточное финансирование для закупки программного обеспечения и школьного оборудования. «Однако, поскольку не было предварительного обучения или технической информации о том, какие инструменты следует покупать, школам и гимназиям пришлось самостоятельно изучать многочисленные возможности edtech-решений», — сетуют составители.

Основными игроками в сфере edtech в Румынии называют компании AdServio и Kinderpedia, которые предлагают прежде всего решения для ведения цифровых журналов и получили финансирование для развития. Компания Ascendia также является крупным игроком на румынском рынке благодаря своей LMS-платформе Livresq, причем это одна из немногих румынских edtech-компаний, у которых есть перспективы выхода на весь европейский рынок. Также в Румынии работают поставщики образовательного оборудования, в том числе для робототехники, вроде дистрибьютора RoboHub и национального производителя ArduShop.

Румынский рынок невелик, что ограничивает потенциал масштабирования. По мнению экспертов, в Румынии можно создать прототип и запустить edtech-стартап, но для достижения значительного и устойчивого роста необходимо выходить на другие рынки. Однако это является сложной задачей из-за высокой конкуренции. Поэтому европейская поддержка скорее нацелена на то, чтобы стартапы оставались на румынском рынке, но двигали его вперед.

Латвия: инкубатор для малых предприятий

К плюсам Латвии авторы отчета относят высокое покрытие сети и доступность компьютеров в школах. Кроме того, в Латвии была проведена реформа системы образования, что ускорило перевод учебных материалов в онлайн. Сегодня в школах Латвии некоторые образовательные платформы используются не меньше, чем во время пандемии.

При этом рынок образования в Латвии очень фрагментирован, что препятствует внедрению инноваций на национальном уровне. С другой стороны, такая среда позволяет небольшим командам и малым предприятиям создавать уникальные идеи, которые затем можно масштабировать. Таким образом, латвийский edtech-рынок хоть небольшой, но на нем есть несколько значимых компаний. Крупнейшей LMS-платформой является E-klase, она занимает большую часть рынка. Самая большая база учебных материалов — soma.lv — используется более чем в 80% школ. Менее крупный, но все же важный стартап — uzdevumi.lv, предоставляющий онлайн-тесты для учеников.

Также составители предлагают обратить внимание на следующие проекты:

- Start (IT) предоставляет бесплатный обучающий контент по информатике для 1–9-х классов, а также организует технологическую конференцию «Другое пространство».

- Datorium предлагает школам дистанционные платные занятия в рамках учебной программы для начальных, средних школ и гимназий.

- Learn IT проводит уроки программирования для детей и предлагает бесплатные курсы повышения квалификации для учителей программирования в сотрудничестве с VISC.

- Рижская бизнес-школа RBS включила онлайн-курс по информатике Harvard CS50 в общую программу по программированию.

Читайте также в международной части ежеквартального edtech-отчета о рынках Франции, Нидерландов и Литвы.

Дата публикации: 02 Май 2024

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

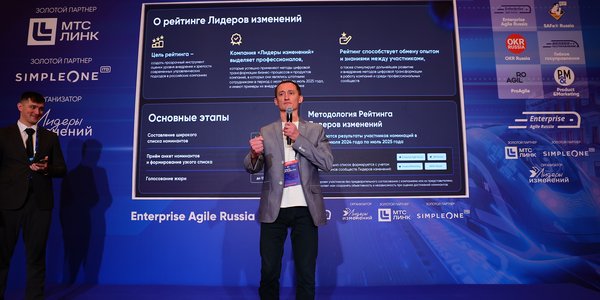

17 ноября компания «Лидеры изменений» подвела итоги второго ежегодного рейтинга, который отмечает управленцев и компании, внедряющих современные подходы в работе с продуктами. Цель проекта — оценить реальные достижения бизнеса на пути к цифровой трансформации.

За I полугодие 2025 года, по оценке Smart Ranking, топ-25 компаний на рынке домашнего обучения заработали почти 4,6 млрд рублей — на 27% больше, чем годом ранее. Среди драйверов роста — гибридные форматы, мини-классы, геймификация и ИИ, а ключевые риски — демография и осложнившееся привлечение учеников.

aiПушкин — сервис для автоматической проверки сочинений в формате ЕГЭ и ОГЭ, разработанный специально под задачи учителей и онлайн-школ. Он оценивает тексты по критериям ФИПИ за 1–2 минуты с точностью эксперта — благодаря тому, что модель обучена специалистами по русскому языку на реальных сочинениях учеников.

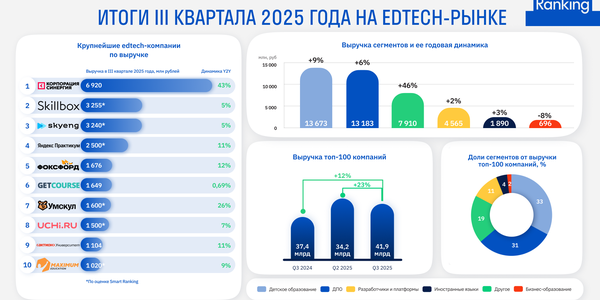

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам III квартала 2025 года. Динамика по сравнению со II кварталом ускорилась, однако преимущественно за счет сегмента формального образования (ВО и СПО).

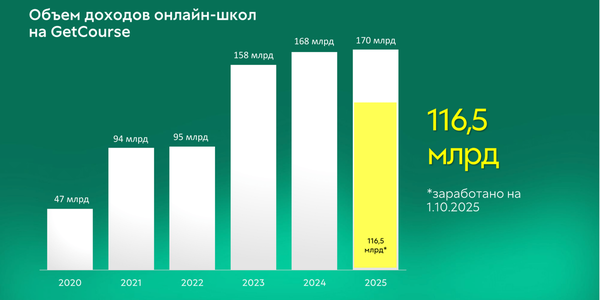

Онлайн-школы на платформе GetCourse за январь–сентябрь 2025 года заработали 116,5 млрд рублей — на 5% меньше, чем за тот же период годом ранее (122,8 млрд рублей). Несмотря на снижение выручки в годовом сравнении, третий квартал показал сезонный рост. При этом рынок сталкивается с сокращением трафика, новыми регуляторными ограничениями и меняющимся спросом.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

17 ноября компания «Лидеры изменений» подвела итоги второго ежегодного рейтинга, который отмечает управленцев и компании, внедряющих современные подходы в работе с продуктами. Цель проекта — оценить реальные достижения бизнеса на пути к цифровой трансформации.

За I полугодие 2025 года, по оценке Smart Ranking, топ-25 компаний на рынке домашнего обучения заработали почти 4,6 млрд рублей — на 27% больше, чем годом ранее. Среди драйверов роста — гибридные форматы, мини-классы, геймификация и ИИ, а ключевые риски — демография и осложнившееся привлечение учеников.

aiПушкин — сервис для автоматической проверки сочинений в формате ЕГЭ и ОГЭ, разработанный специально под задачи учителей и онлайн-школ. Он оценивает тексты по критериям ФИПИ за 1–2 минуты с точностью эксперта — благодаря тому, что модель обучена специалистами по русскому языку на реальных сочинениях учеников.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам III квартала 2025 года. Динамика по сравнению со II кварталом ускорилась, однако преимущественно за счет сегмента формального образования (ВО и СПО).

Онлайн-школы на платформе GetCourse за январь–сентябрь 2025 года заработали 116,5 млрд рублей — на 5% меньше, чем за тот же период годом ранее (122,8 млрд рублей). Несмотря на снижение выручки в годовом сравнении, третий квартал показал сезонный рост. При этом рынок сталкивается с сокращением трафика, новыми регуляторными ограничениями и меняющимся спросом.