Почти половину рынка занимают пять экосистем: расстановка сил после последних покупок «Сбера»

«Сбер» купил «Нетологию» и «Фоксфорд». Теперь его экосистема займет около 7% edtech-рынка и составит конкуренцию крупным игрокам: VK, «Яндексу» Skyeng и другим.

Сделка завершена

Онлайн-школа «Нетология» и один из лидеров детского сегмента «Фоксфорд», раньше принадлежавшие TalentTech, перешли в собственность «Сбера». О завершении M&A сообщил «Коммерсант», ссылаясь на четыре источника из сферы онлайн-образования. По их оценке, сумма сделки составила 4–6 млрд рублей. Так, покупка «Нетологии» и «Фоксфорда» может стать одной из крупнейших на edtech-рынке.

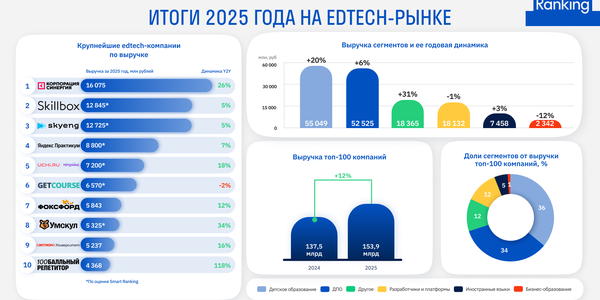

В последнем рейтинге Smart Ranking «Нетология» заняла 14-ю строчку с выручкой 630 млн рублей, а «Фоксфорд», находясь на седьмом месте, заработал 1,2 млрд рублей. Покупка заметных игроков укрепляет позиции «Сбера» на edtech-рынке, увеличив присутствие как во взрослом, так и в детском сегментах.

Доли крупных игроков

В доле от выручки топ-100 «Сбер» займет около 7%. При расчетах Smart Ranking исходит из информации о том, что «Сбер» покупает не только «Нетологию» и «Фоксфорд», но и «Алгоритмику». Новость о возможной покупке детской школы программирования вышла еще в конце 2023 года — тогда в компании подтвердили, что ищут инвесторов. О том, что сделка находится в процессе, Smart Ranking сообщило несколько источников.

При этом большую долю рынка по-прежнему занимают образовательные продукты VK: Skillbox, Geekbrains, Skillfactory, «Тетрика», «Учи.ру» и «Умскул». На них приходится почти 15% рынка.

Дальше по размеру занимаемой доли (9,9%) идет холдинг Skyeng, к продуктам которого, помимо школы английского, относятся проект из сегмента ДПО Skypro и детская онлайн-школа Skysmart. По итогам полугодия Skyeng занял лидирующие позиции на рынке, заработав 6,4 млрд, по оценке Smart Ranking.

На «Синергию» с ее проектами в сегментах СПО, ДПО, детского и высшего образования приходится 7,8% рынка, на «Яндекс» — 5,6%.

Таким образом, пять крупнейших экосистем занимают почти половину рынка — 45%. С учетом дорожающего трафика, ускорения маркетинговой гонки и повышения ключевой ставки не исключена дальнейшая консолидация рынка и новые поглощения.

Дарья Рыжкова, основатель и СЕО агентства Smart Ranking, прокомментировала сложившуюся на рынке ситуацию.

«Нынешний лидер VK будто бы выиграл гонку M&A, он представлен максимальным числом неплохих брендов. Но вот последняя отчетность показывает, что дела сегодня у них не так уж хороши. Skyeng и “Яндекс”, мне кажется, могут вырваться вперед за счет ИИ, когда (если) он будет давать ощутимые плоды для бизнеса. “Сбер” же до сих пор показывал несколько хаотичные движения в edtech, больше похожие на бесконечные инвестиции в тестирование гипотез и форматов. Посмотрим, как теперь будут обстоять дела с “Нетологией”, “Фоксфордом” и “Алгоритмикой”», — отмечает она.

Дата публикации: 21 Октябрь 2024

Илья Курмышев — руководитель «Яндекс Практикума», edtech-компании года по версии Edtechs Awards 2025. В рамках проекта Smart Среда он рассказал, какие изменения видит на рынке edtech и чего ждать дальше. Читайте ключевые тезисы: почему нейросети не заменят онлайн-школы, когда инвестиции в комьюнити начинают окупаться и в чем главный барьер у курсов по ИИ.

После нескольких лет роста рынок инфобизнеса показал снижение выручки. Среди трендов: средний чек уменьшился, спрос внутри ниш перераспределился, привычные каналы продвижения стали приносить меньше лидов. Из-за этого компании сфокусировались на качестве продукта и работе с лояльной базой.

Число растущих edtech-компаний сокращается: в 2025 году рост показали 64 компании из рейтинга EDtechs (против 84 годом ранее и 95 — в 2023-м). В условиях, когда растить бизнес все сложнее, успешные кейсы становятся особенно показательными. Мы собрали топ-15 самых быстрорастущих компаний и разобрали, какие решения помогли им прибавить в выручке на замедляющемся рынке.

Мы собрали подборку с ключевыми мероприятиями edtech-рынка в первой половине 2026 года. Участие поможет найти партнеров по всему миру, вдохновиться, познакомиться с инвесторами и узнать самые передовые стратегии развития бизнеса в онлайн-образовании.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам IV квартала и всего 2025 года. Динамика снизилась до рекордных уровней. Особенно резкий разворот сделали детские школы программирования и сегмент разработки.

Edtech в России системно встраивается в государственное образование — через региональные программы, проекты для школ и обучение госслужащих. Ниже — пять примеров, показывающих, как российский edtech масштабирует свое присутствие в сегменте B2G.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

Илья Курмышев — руководитель «Яндекс Практикума», edtech-компании года по версии Edtechs Awards 2025. В рамках проекта Smart Среда он рассказал, какие изменения видит на рынке edtech и чего ждать дальше. Читайте ключевые тезисы: почему нейросети не заменят онлайн-школы, когда инвестиции в комьюнити начинают окупаться и в чем главный барьер у курсов по ИИ.

После нескольких лет роста рынок инфобизнеса показал снижение выручки. Среди трендов: средний чек уменьшился, спрос внутри ниш перераспределился, привычные каналы продвижения стали приносить меньше лидов. Из-за этого компании сфокусировались на качестве продукта и работе с лояльной базой.

Число растущих edtech-компаний сокращается: в 2025 году рост показали 64 компании из рейтинга EDtechs (против 84 годом ранее и 95 — в 2023-м). В условиях, когда растить бизнес все сложнее, успешные кейсы становятся особенно показательными. Мы собрали топ-15 самых быстрорастущих компаний и разобрали, какие решения помогли им прибавить в выручке на замедляющемся рынке.

Мы собрали подборку с ключевыми мероприятиями edtech-рынка в первой половине 2026 года. Участие поможет найти партнеров по всему миру, вдохновиться, познакомиться с инвесторами и узнать самые передовые стратегии развития бизнеса в онлайн-образовании.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам IV квартала и всего 2025 года. Динамика снизилась до рекордных уровней. Особенно резкий разворот сделали детские школы программирования и сегмент разработки.

Edtech в России системно встраивается в государственное образование — через региональные программы, проекты для школ и обучение госслужащих. Ниже — пять примеров, показывающих, как российский edtech масштабирует свое присутствие в сегменте B2G.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.