Российская edtech-экспансия в эпоху спецоперации

Как геополитическая ситуация 2022 года сказалась на экспансии российских edtech-компаний за рубежом? Рассказываем, как прогнозы 2021 года разошлись с реальностью, каким образом изменились стратегии выхода на иностранные рынки и чего теперь ожидать от международной экспансии российских образовательных продуктов.

Если в 2021 году одним из основных трендов российского edtech-рынка была активная экспансия за рубеж, при которой почти 30% крупнейших компаний уже развивали проекты в других странах, то после начала спецоперации ситуация закономерно пошатнулась. Согласно опросу Smart Ranking, проведенному в марте 2022 года, 55% компаний планировали международную экспансию в 2022 году, однако им пришлось пересмотреть планы. Только 15% опрошенных компаний были уверены, что смогут реализовать свои проекты на международных рынках.

Больше трудностей испытывали компании, которые вели переговоры о масштабировании за границей или даже заключили контракты, однако не успели зарегистрировать бизнес за рубежом. Председатель оргкомитета GESA Russia Валерий Платонов объяснил, почему хуже всего приходится проектам, у которых юридические локации и целевые географические рынки не совпадают: «Это вызовет стремление к физическому переносу ресурсов edtech в другую страну. Санкции, вероятно, будут применяться только к компаниям с государственным импактом».

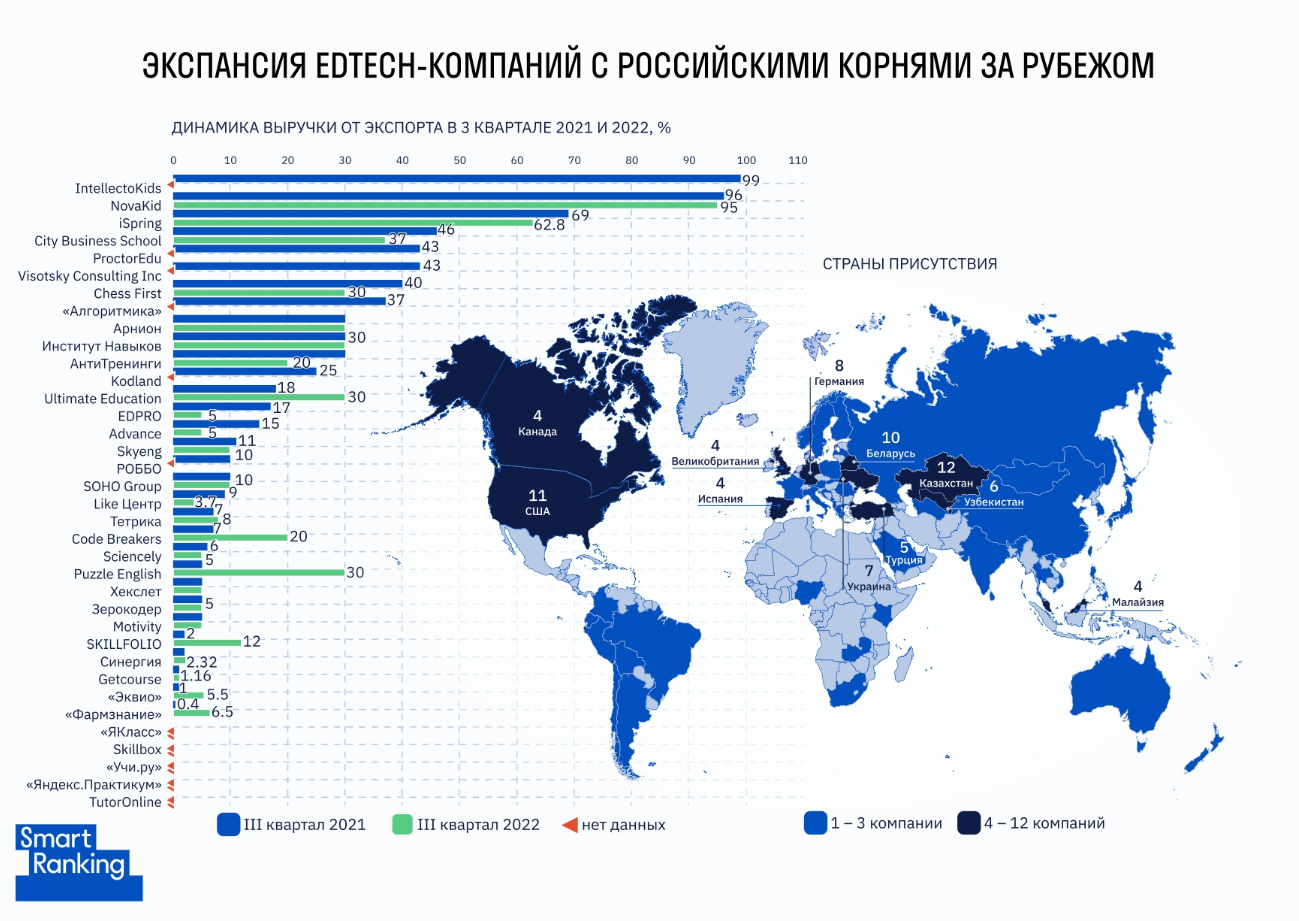

По итогам прошлого года российский рынок онлайн-образования только среди взрослых составлял чуть более 1% мирового рынка ($3 млрд против $255 млрд). Только за третий квартал 2021-го внешний оборот российских игроков за рубежом составил не менее $19 млн. Самыми привлекательными для российского edtech стали страны СНГ, Латинская Америка, Европа и США. Отдельные игроки работали на рынках Китая, Ближнего Востока и Индии. По количеству стран присутствия и доле зарубежной выручки лидировало обучение детей математике, иностранным языкам и программированию.

Чего ожидали представители российского edtech от 2022 года

Учитывая благоприятствующие факторы для экспансии, в 2021 года активно продолжали открывать свои проекты за рубежом компании Skillbox, «Нетология», «Алгоритмика», «РОББО», TutorOnline, Like Центр, «Яндекс.Практикум», Getcourse, Qmarketing Academy, «ИнтернетУрок», Mishka AI и другие. Особенно успешно развивались детские образовательные проекты, изначально создававшиеся как международные. К примеру, у компании Novakid, которая работает в 45 странах, 80% выручки приходилось на Европу, 5–6% на Азию, а оставшуюся часть генерировал Ближний Восток. А разработчикам обучающих мобильных приложений IntellectoKids экспорт приносил аж 99% выручки.

В третьем квартале 2021 года у игроков были большие планы по глобальной экспансии в 2022-м. В «РОББО» прогнозировали, что рынок образовательной робототехники вырастет в два раза, и ожидали увеличения спроса на азиатских рынках, а сооснователь EBAC Brazil и Skillbox Андрей Анищенко предполагал, что в ближайшие 2 года сразу несколько игроков в сегменте ДПО наберут капитализацию в несколько сотен миллионов долларов вне России. Не видя в стране кратных точек роста для небольших компаний, CEO Puzzle English Иван Штанько советовал выходить за рубеж, формируя хорошие команды по growth-хакингу. В то же время даже в 2021 году иностранные инвесторы уже опасались сотрудничать с российскими edtech компаниями. «При продажах на B2B-рынке наблюдается нежелание иметь прямые контракты с российскими IT-компаниями. Зарубежные заказчики требуют подтверждения, что в портфеле нет клиентов под санкциями», — рассказал Алексей Вагин, CEO «Эквио».

В мартовском интервью Smart Ranking основатель A.Partners Алексей Соловьев отметил, что после начала спецоперации вся экспансия осуществляется в странах, которые соблюдают нейтралитет: Бразилии, Индии и других — и даже отключение SWIFT не помешает переводить часть экспортной выручки в РФ:

«Не верю, что частную компанию могут заставить отказаться от покупки программного обеспечения другой частной компании, особенно если это ПО мирового уровня, как у iSpring. Мы лично не собираемся останавливать наши международные операции и намерены продолжить делать то, что мы делали, с учетом всех доступных нам методов, например, осуществления платежей через USDC».

Однако сейчас Алексей Соловьев предпочитает не комментировать ситуацию с российским edtech, как и отказываются это делать большинство инвесторов.

Куда санкции привели российский edtech за границей

Большинство компаний, представляющих российский edtech за рубежом, в сегодняшних реалиях опасаются давать комментарии — кто-то не хочет пиарить невзлетевшие проекты, а кто-то даже заявляет, что больше не общается с русскоязычными СМИ. Тем не менее карта российского присутствия на мировом рынке продолжает шириться, хоть и замедленными темпами.

Основатель и продюсер «РОББО» Павел Фролов рассказал, что ситуация с продвижением проекта складывается удачно — только за август у компании купили франшизу в Арабских Эмиратах, Саудовской Аравии, Германии и Малайзии. На стадии подписания соглашений находится еще несколько стран: «Государство поддерживает экспорт наших продуктов в рамках нацпроекта "Международная кооперация и экспорт". Также содействие оказывает Центр поддержки экспорта, Агентство стратегических инициатив, Фонд развития инноваций и многие другие организации».

При этом компания перестала предоставлять данные по доле зарубежной выручки.

Геополитическая ситуация повлияла на edtech-проект GetCourse — летом 2021 года компания вышла на индийский рынок с B2B-моделью и закрыла ее через полгода из-за проблем с оплатами по системами Stripe и Paypal. Пока в компании раздумывали, что делать дальше, наступил конец февраля. В изменившихся реалиях команда GetCourse оказалась не готова развивать бизнес в Индии по b2b-модели. В апреле создатели проекта начали тестировать B2C-модель — запуск онлайн-курсов, причем не только в Индии, но и в Бразилии и в других странах. Пока доля зарубежной выручки GetCourse колеблется в районе 1%.

В конце марта IT-школа Rebotica начала работать на всей территории Индии — до этого проект работал в стране в тестовом режиме. Компании планирует увеличить количество учеников до 500 к концу 2022 года. Основатель Rebotica Александр Киселев поделился, что прибыли за рубежом пока нет. По его словам, процесс тормозят трудности с транзакциями и рекламой в Facebook*, которой занимается русскоговорящие сотрудники. В планах команды — добиться в Индии операционной прибыли на небольших объемах и «пощупать» страны Юго-Восточной Азии и Латинской Америки.

Некоторые предприниматели устремились в Америку — как в Северную, так и в Южную. Например, СЕО «Хекслет» Кирилл Мокевнин на встрече со Smart Ranking по последствиям мобилизации для российского edtech поделился, что после 24 февраля компания в ускоренном режиме начинает выходить на рынок США — готовить новую платформу, переводить контент. А российский гигант «Like Центр» переехал в Аргентину — по словам Аяза Шабутдинова, международная экспансия проходит успешно: технология «Like Центр» работает по всему миру, в сентябре стартовал десятый поток обучения.

Основатели edtech-стартапов пробуют свои силы и в Юго-Восточной Азии. Так, создатели онлайн-школы маркетинга и дизайна Qacademy Роман Кумар Виас, Игорь Винидиктов и Александр Соловьев продали свой бизнес компании Skyeng и в начале 2022 запустили на рынках Индонезии и Филиппин новый образовательный проект — школу IT-профессий Refocus. По словам Виаса, если в феврале этого года месячные продажи составляли $30 тыс, то к концу лета они увеличились до $700 тыс, а суммарный оборот за первые восемь месяцев работы превысил $1,5 млн. При этом совокупно edtech-проект пока убыточен, но в компании планируют это изменить уже к концу 2022, увеличив месячный оборот до $1,5 млн. На будущий год предприниматели планируют масштабировать Refocus на Таиланд, Малайзию и Вьетнам и привлечь на это $13 млн инвестиций в октябре-декабре 2022.

«Этот регион [Юго-Восточная Азия] хорош своей удаленностью от всего происходящего у нас [в России]. Тут больше перспектив и меньше конкурентов прямо сейчас», — рассуждает Роман Кумар Виас, сооснователь маркетингового агентства Qmarketing и онлайн-школы диджитал-профессий Qacademy. Так, с недавнего времени ITHub собирается развивать бизнес в Израиле, Индонезии, на Кипре, в Узбекистане и Киргистане, ориентируясь на русскоязычную аудиторию за рубежом, а также задумывается о локализации контента на узбекский язык.

Не все потеряно. На какие зарубежные рынки стоит ещё присмотреться

После событий 24 февраля и мобилизации компании, с одной стороны, подсчитывают убытки или сокращают регионы присутствия, но с другой, для некоторых стартапов кризис стал стимулом к развитию и выходу на международные рынки. «Непонятно, когда ситуация стабилизируется, тем не менее у edtech-отрасли все еще есть потенциал за пределами России. Возможно, больше шансов на успех в странах, которые сохраняют нейтралитет в рамках текущего конфликта — странах Латинской Америки, Юго-Восточной Азии, Ближнего Востока, Африки», — заявляет Максим Спиридонов, серийный предприниматель, основатель «Нетология-групп», Digital Dolina.

С ним согласен автор канала «Образование, которое мы заслужили» и ex-Content Director Skyeng Михаил Свердлов, который, кроме Южной Америки, советует обратить внимание на страны СНГ: «Всегда можно поехать и открыть компанию в дружественной стране ближнего зарубежья. Если раньше были “белорусские мидии”, то теперь будет армянский, грузинский, азербайджанский, узбекский edtech. Компании, которые уже работают на зарубежных рынках, могут просто перестать явно напоминать о своих корнях, изменить позиционирование».

Основатель и продюсер «РОББО» Павел Фролов прогнозирует, что edtech-компании в 2022 будут активно выходить на рынок Юго-восточной Азии: «Страны этого региона быстро растут и ценят качественное образование, в том числе российское. Речь, главным образом, об Индонезии, Малайзии, Вьетнаме и Бангладеше. Основная рекомендация по работе с этими странами — ещё больше, чем раньше, полагаться на местных партнёров, а не рассчитывать на собственные силы. Именно они сейчас, как никто другой, знают, как лучше преодолевать барьеры, мешающие сотрудничеству с российскими компаниями».

Несмотря на санкции и отношения между Россией и западными странами, образовательным платформам стоит присмотреться и к рынку США. Так, Руслан Галба, владелец агентства Tegra считает, что у некоторых edtech-продуктов в этой стране есть шансы на успех: «Если речь идет о новом продукте, технологическом стартапе или менее конкурентной нише, то США — отличный вариант. Ведь на этом рынке много свободных средств, которые уходят в инвестиции». Помимо этого, Галба советует ориентироваться на Сингапур, если компания рассматривает выход в Азию и на Дубаи — если думает о Ближнем Востоке.

Еще одна привлекательная страна для международной экспансии в 2022 году — Индия со множеством незанятых ниш — ожидается, что к 2025 году локальная аудитория пользователей, готовых платить за образовательные сервисы, в этой стране составит 37 млн человек.

В целом, если в 2021 году компании рассматривали международную экспансию как еще одну точку роста, то в 2022 выход на международные рынки становится критически важен для дальнейшего существования проекта.

«Интересно наблюдать за исходом российских EdTech-команд на международные рынки. Уверена, мы увидим показательные кейсы в самое ближайшее время. Развитие направления “международки” внутри российских компаний стало своего рода буфером для реализации амбиций экспансии своего продукта и даже, в некоторых случаях, релокации компании, а ещё резко растёт спрос сотрудников на работу именно в “международных” департаментах российских компаний. Люди активно ищут “план Б” для развития карьеры, готовясь к будущей возможной релокации», — делится Валентина Куренкова, GR-директор Нетологии

В то же время основатель Rebotica Александр Киселев советует осторожнее относиться к расширению за рубеж и просчитывать возможные риски:

«Будут кейсы, когда международная экспансия получилась — но это относится скорее к тем компаниям, которые и до февраля развивали международное направление. В таких проектах решение принималось осознанно, а не на импульсе. До февральских событий компании бежали к какому-то большому развитию. После февраля — скорее бегут от чего-то, и непонятно, насколько это связано с желанием развивать проект за границей. В любом случае нужно избегать импульсивных решений и понимать, что выход на международный рынок стоит денег. И еще, по-хорошему, ответить себе на вопрос, где вы сами бы хотели находиться и какой бизнес строить. А исходя из этих ответов отстраивать понимание, есть ли здесь место международке, и если да, то какой стратегии стоит придерживаться».

* Meta, которой принадлежит Facebook, признана в России экстремистской организацией

Эллина Оруджева

Дата публикации: 20 Декабрь 2022

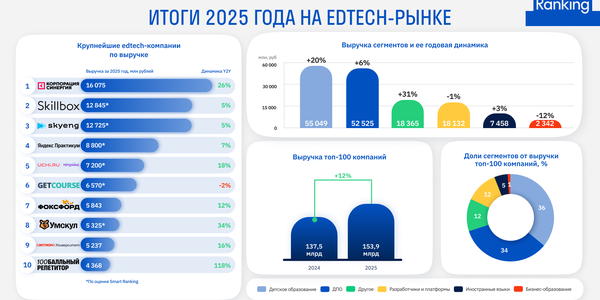

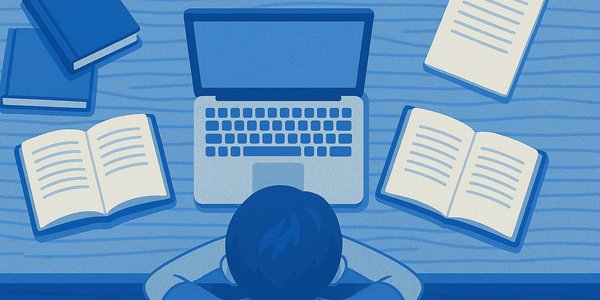

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам IV квартала и всего 2025 года. Динамика снизилась до рекордных уровней. Особенно резкий разворот сделали детские школы программирования и сегмент разработки.

Edtech в России системно встраивается в государственное образование — через региональные программы, проекты для школ и обучение госслужащих. Ниже — пять примеров, показывающих, как российский edtech масштабирует свое присутствие в сегменте B2G.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

17 ноября компания «Лидеры изменений» подвела итоги второго ежегодного рейтинга, который отмечает управленцев и компании, внедряющих современные подходы в работе с продуктами. Цель проекта — оценить реальные достижения бизнеса на пути к цифровой трансформации.

За I полугодие 2025 года, по оценке Smart Ranking, топ-25 компаний на рынке домашнего обучения заработали почти 4,6 млрд рублей — на 27% больше, чем годом ранее. Среди драйверов роста — гибридные форматы, мини-классы, геймификация и ИИ, а ключевые риски — демография и осложнившееся привлечение учеников.

aiПушкин — сервис для автоматической проверки сочинений в формате ЕГЭ и ОГЭ, разработанный специально под задачи учителей и онлайн-школ. Он оценивает тексты по критериям ФИПИ за 1–2 минуты с точностью эксперта — благодаря тому, что модель обучена специалистами по русскому языку на реальных сочинениях учеников.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам IV квартала и всего 2025 года. Динамика снизилась до рекордных уровней. Особенно резкий разворот сделали детские школы программирования и сегмент разработки.

Edtech в России системно встраивается в государственное образование — через региональные программы, проекты для школ и обучение госслужащих. Ниже — пять примеров, показывающих, как российский edtech масштабирует свое присутствие в сегменте B2G.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

17 ноября компания «Лидеры изменений» подвела итоги второго ежегодного рейтинга, который отмечает управленцев и компании, внедряющих современные подходы в работе с продуктами. Цель проекта — оценить реальные достижения бизнеса на пути к цифровой трансформации.

За I полугодие 2025 года, по оценке Smart Ranking, топ-25 компаний на рынке домашнего обучения заработали почти 4,6 млрд рублей — на 27% больше, чем годом ранее. Среди драйверов роста — гибридные форматы, мини-классы, геймификация и ИИ, а ключевые риски — демография и осложнившееся привлечение учеников.

aiПушкин — сервис для автоматической проверки сочинений в формате ЕГЭ и ОГЭ, разработанный специально под задачи учителей и онлайн-школ. Он оценивает тексты по критериям ФИПИ за 1–2 минуты с точностью эксперта — благодаря тому, что модель обучена специалистами по русскому языку на реальных сочинениях учеников.