Как изменились подходы инвесторов в российский edtech и чего ожидать от 2023 года

Игроки и эксперты рынка рассказали, как они общаются с инвесторами после 24 февраля, есть ли у компаний шансы на выгодные экзиты и что будет с рынком инвестиций в 2023 году.

Признаки оттока были еще в 2021-м

Из-за экономического кризиса в российском edtech произошел серьезный отток инвестиций — за 2022 год фонды и частные инвесторы вложили в него около $27 млн, что примерно в семь раз меньше, чем в 2021 году. Тем не менее общая сумма сделок в российском edtech в 2022 году составила около $53,8 млн за счет крупной покупки: МТС полностью приобрела платформу для проведения онлайн-вебинаров Webinar за 2 млрд рублей. «В мире ситуация не лучше: в Штатах, например, она даже немного хуже: объем сделок в edtech снизился на 71% и составил $1,7 млрд», — рассказал основатель DSight Арсений Даббах. Директор направления edtech Фонда «Сколково» Наталья Царевская-Дякина подчеркивает, что дело, безусловно, не только в edtech, а во всем рынке — объем российских венчурных инвестиций за первое полугодие 2022 года приравнивается к показателям Эстонии.

После начала СВО интересы инвесторов изменились — многие сделки сейчас заморожены. Однако эксперты подчеркивают, что падение началось еще в конце 2021 года.

«Экономический цикл закончился. Рецессия или какие-то ее признаки начались еще тогда — публичные компании, как Facebook, стали падать. В основном замедление затронуло глобальный венчурный рынок поздних стадий — их стало меньше. В нашей стране это все накладывается еще и на геополитику», — говорит Арсений Даббах из DSight.

У малых компаний есть шанс, но лучше развиваться без инвестиций

Есть ли у стартапов и небольших компаний шансы выжить в таких условиях? Игроки рынка считают, что это вполне реально, в том числе потому, что маленькие компании более гибкие — им проще подстроиться под происходящее. Привлечь инвестиции сейчас сложно, но возможно.

Несмотря на то что ушли многие венчурные фонды и иностранные инвесторы, в стране остались меры государственной поддержки, семейные офисы и бизнес-ангелы, у которых есть средства на инвестиции, хотя они менее активны, чем до 24 февраля. Поэтому, по мнению Арсения Даббаха и других экспертов рынка, ранняя стадия в России не пропадет — новые компании продолжат появляться.

Однако сейчас важно уметь существовать без инвестиций. Кирилл Пшинник из «Зерокодера» отмечает: если есть возможность, лучше отказаться от сделок и строить бизнес-модель так, чтобы она могла существовать и развиваться без них.

«Для небольших проектов крайне важно быть рентабельными, иметь возможность расти „на свои“. Больше шансов будет у тех, у кого есть достаточный объем трафика и востребованный продукт при низких коммерческих расходах — по нашему опыту, не более 40-45% к выручке», — объясняет Никита Подлипский из Ultimate Education.

На что теперь смотрят инвесторы

Подход к инвестированию, по мнению экспертов и представителей компаний, изменился.

«Сейчас больше шансов на привлечение инвестиций у компаний, чья бизнес-модель уже работает и приносит доход, чем у высокотехнологичных продуктов на стадии MVP, — говорит Виталий Алтухов, Head of RnD компании «Профилум». — Работающему бизнесу инвестиции нужны скорее на масштабирование, чем на отработку гипотез».

Никита Подлипский из Ultimate Education отмечает, что раньше инвесторы смотрели на долгосрочную перспективу и потенциал капитализации бизнеса, а сейчас больше обращают внимание на возможности роста в текущей ситуации и прибыльность компании.

Причины привлечения инвестиций у компаний тоже изменились: «Раньше edtech-проекты привлекали инвестиции для масштабирования на новые, в первую очередь международные рынки. Сейчас они сосредоточились на трансформации текущей модели, включая масштабирование продуктовой матрицы „вглубь“, адаптацию маркетинговой стратегии, рост конверсий и борьбу за удержание клиента на локальном рынке».

Наталья Царевская-Дякина отмечает, что раньше все смотрели на «национальных чемпионов» и компании с перспективой выхода на глобальный рынок. Однако сейчас неизвестно, куда заведут переговоры с первыми, поэтому инвесторы обращают внимание на компании с российской выручкой: «При этом важно понимать, что инвесторы, готовые вкладываться в компании с российской и иностранной выручкой, — это разные инвесторы, которые не пересекаются».

«Тяжело говорить про капитализацию, потому что сделок практически нет»

Во II квартале директор по инвестициям «Синергии» Сергей Четвериков рассказал, что из-за снижения темпов прироста бизнеса инвесторы уже начали переоценку стоимости компаний в меньшую сторону: «Сразу несколько фаундеров в последнем квартале выставили свои edtech-компании на продажу».

Так, в апреле TutGood привлек инвестиции от сервиса поиска специалистов «Профи» через дочку «Тьюторион» в обмен на 10% проекта. Тогда, например, оценки стоимости всей компании от разных экспертов колебались от 100 млн до 500 млн рублей, а суммы сделки — от 20 млн до 50 млн. Уже в августе стало известно, что «Профи» купил 94% платформы. СЕО TutGood Иван Коланьков оценивает сделку как удачную, хотя признается, что до 24 февраля она могла быть более выигрышной для инвесторов и основателей компании, которые владели долями.

Иван Коланьков отмечает, что в текущей ситуации не приходится говорить о капитализации:

«До всем известных событий среднерыночный мультипликатор оценки стартапов в edtech в России был в среднем по рынку 4х выручки. После 24 февраля стало сложно говорить о мультипликаторах: общепринятые формулы оценки бизнеса, которые были ранее, сейчас не работают. Сейчас речь идет скорее о мультипликаторах к EBITDA, так как мысли инвесторов сместились в сторону приобретения финансово устойчивых компаний».

Кирилл Пшинник из «Зерокодера» тоже подчеркивает, что сейчас сложно говорить о мультипликаторах, потому что сделок очень мало. Однако, по его наблюдениям, мультипликатор все же колеблется в пределах 1–3х к годовой выручке: «Это очень мало, поэтому небольшой бизнес, который имеет выручку 3–5 млн в год, автоматически не попадает под инвестиции, так как, чтобы развиваться и привлекать существенные деньги, ему нужно отдать половину компании, а это бессмысленно».

Компании и эксперты отмечают, что шансов на выгодный экзит сегодня практически нет. Это связано с тем, что оценки сейчас значительно ниже, а требования к проектам у инвесторов — выше. «Знаем о некоторых экзитах, которые планируются на ближайшие недели и месяцы, — видим, что оценки очень низкие. Даже по низким мультипликаторам нет сделок», — рассказывает Арсений Даббах из DSight. Он также отметил, что стратегов, нацеленных на поглощения, сейчас стало меньше.

Государственная поддержка достанется не всем

Чтобы выжить и развиваться, можно обращать внимание на меры господдержки: гранты, льготные кредиты и прочее. Некоторым это действительно помогает. У компании «Мобильное электронное образование» за II квартал выручка выросла на 588%, так как на этот период пришлись выплаты от государственного проекта «Цифровые профессии» (с университетом «Иннополис»).

Эксперты считают, что если компании планируют оставаться в России, то нет ничего страшного в деньгах от государства. Однако если проект планирует выход на международный рынок, могут возникнуть сложности, потому что некоторые фонды находятся под санкциями.

Однако госфинансирование поможет далеко не всем — его получает небольшое количество компаний. Среди опрошенных Smart Ranking во II квартале в сегменте детского образования таких проектов всего 20%, а в ДПО — 30%. Как утверждает Кирилл Пшинник, CEO «Зерокодера», госфонды не очень активны, а также скорость совершения сделки большая по сравнению с частными фондами.

Ждать улучшений пока не стоит

Опрошенные эксперты и компании не считают, что в ближайшее время не стоит ожидать существенных улучшений. Наталья Царевская-Дякина указала на три причины падения объемов венчурных инвестиций:

Венчурные сделки — долгий процесс, а срок прогнозирования в нашей стране существенно снизился, поэтому многие инвесторы вряд ли будут рисковать.

Сейчас сложно посчитать стоимость денег. Раньше это делали в долларах, но при нынешней ситуации это невозможно.

Юридические риски в последнее время особенно велики. Трудно предугадать, не попадет ли кто-то под санкции или не мобилизуют ли часть команды.

Как видно, эти пункты неисправимы к концу 2022-го. Поэтому компаниям следует не полагаться на деньги инвесторов, а стараться развиваться своими силами и строить рентабельные бизнес-модели.

«По нашим ожиданиям, в мире до середины 2023 года будут продолжаться кризисные явления. Может быть, даже продолжатся падения. Однако со второго полугодия 2023-го, возможно, начнется восстановление, — делится прогнозами Арсений Даббах из DSight. — При этом сложно прогнозировать, что будет в России. Все экономические связи точно не восстановятся, поэтому, я думаю, наш рынок будет лихорадить до конца следующего года. Однако если произойдут улучшения в политике, то к концу 2023 года появятся признаки восстановления: придут азиатские инвесторы, возвратится частный капитал или появятся новые частные фонды».

Анна Швецова

Дата публикации: 12 Январь 2023

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

17 ноября компания «Лидеры изменений» подвела итоги второго ежегодного рейтинга, который отмечает управленцев и компании, внедряющих современные подходы в работе с продуктами. Цель проекта — оценить реальные достижения бизнеса на пути к цифровой трансформации.

За I полугодие 2025 года, по оценке Smart Ranking, топ-25 компаний на рынке домашнего обучения заработали почти 4,6 млрд рублей — на 27% больше, чем годом ранее. Среди драйверов роста — гибридные форматы, мини-классы, геймификация и ИИ, а ключевые риски — демография и осложнившееся привлечение учеников.

aiПушкин — сервис для автоматической проверки сочинений в формате ЕГЭ и ОГЭ, разработанный специально под задачи учителей и онлайн-школ. Он оценивает тексты по критериям ФИПИ за 1–2 минуты с точностью эксперта — благодаря тому, что модель обучена специалистами по русскому языку на реальных сочинениях учеников.

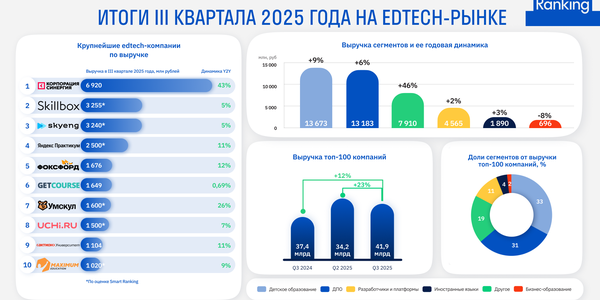

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам III квартала 2025 года. Динамика по сравнению со II кварталом ускорилась, однако преимущественно за счет сегмента формального образования (ВО и СПО).

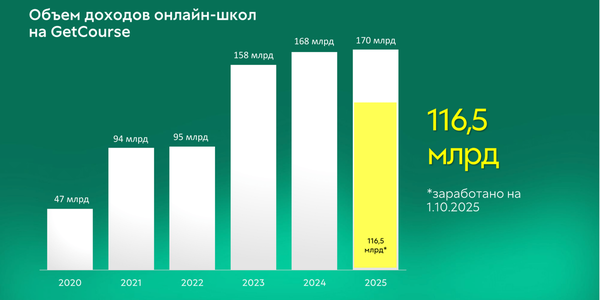

Онлайн-школы на платформе GetCourse за январь–сентябрь 2025 года заработали 116,5 млрд рублей — на 5% меньше, чем за тот же период годом ранее (122,8 млрд рублей). Несмотря на снижение выручки в годовом сравнении, третий квартал показал сезонный рост. При этом рынок сталкивается с сокращением трафика, новыми регуляторными ограничениями и меняющимся спросом.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

17 ноября компания «Лидеры изменений» подвела итоги второго ежегодного рейтинга, который отмечает управленцев и компании, внедряющих современные подходы в работе с продуктами. Цель проекта — оценить реальные достижения бизнеса на пути к цифровой трансформации.

За I полугодие 2025 года, по оценке Smart Ranking, топ-25 компаний на рынке домашнего обучения заработали почти 4,6 млрд рублей — на 27% больше, чем годом ранее. Среди драйверов роста — гибридные форматы, мини-классы, геймификация и ИИ, а ключевые риски — демография и осложнившееся привлечение учеников.

aiПушкин — сервис для автоматической проверки сочинений в формате ЕГЭ и ОГЭ, разработанный специально под задачи учителей и онлайн-школ. Он оценивает тексты по критериям ФИПИ за 1–2 минуты с точностью эксперта — благодаря тому, что модель обучена специалистами по русскому языку на реальных сочинениях учеников.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам III квартала 2025 года. Динамика по сравнению со II кварталом ускорилась, однако преимущественно за счет сегмента формального образования (ВО и СПО).

Онлайн-школы на платформе GetCourse за январь–сентябрь 2025 года заработали 116,5 млрд рублей — на 5% меньше, чем за тот же период годом ранее (122,8 млрд рублей). Несмотря на снижение выручки в годовом сравнении, третий квартал показал сезонный рост. При этом рынок сталкивается с сокращением трафика, новыми регуляторными ограничениями и меняющимся спросом.