Войти в IT, не умея кодить: как меняется обучение digital-дизайну в России

Лидеры рейтинга крупнейших онлайн-школ в сфере digital-дизайна рассказали Smart Ranking, из-за чего растет конкуренция между моно- и многопрофильными школами дизайна и почему россияне стремятся обучиться профессии, хотя медианная зарплата в сфере составляет всего около 50 тыс. рублей.

В 2021 году суммарная выручка топ-13 крупнейших российских игроков на рынке онлайн-обучения digital-дизайну составила около 3,3 млрд рублей. Сумма выросла примерно в три раза по сравнению с 2020 годом, когда большинство участников рейтинга только начали осваивать направление. В первом полугодии 2022 года общая выручка топ-13 компаний составила 1,6 млрд рублей, что на 16% больше того же периода 2021-го. В свою очередь, соискателей на профессию в области цифрового дизайна в первом полугодии 2022 года оказалось на 40% больше, чем в аналогичный период прошлого года, сообщили в HH.ru.

По мнению Вероники Коломкиной, руководителя направления «Дизайн и UX» «Нетологии», веб-дизайн, дизайн пользовательского интерфейса (UI), дизайн пользовательского опыта (UX), анимация, графический дизайн и многие другие направления цифрового дизайна помогают людям войти в IT-рынок без навыков кодинга — и именно эта возможность становится главным драйвером развития рынка последние годы. Как следствие интереса россиян к IT, растет и число предложений освоить профессию digital-дизайнера как в многопрофильных, так и в специализированных онлайн-школах.

Моношколы дизайна VS многопрофильные школы

Самым быстрорастущим сегментом рейтинга стали специализированные онлайн-школы дизайна. В первом полугодии 2022 года они увеличили общую выручку на 40%, до 491 млн рублей, по сравнению с тем же периодом 2021 года.

В то же время самую крупную долю рынка занимают многопрофильные edtech-игроки, преимущественно обучающие цифровым профессиям. На эти компании приходится почти 70% общей выручки за первое полугодие 2022 года — 1,1 млрд рублей. Лидерами рейтинга стали Skillbox, Компьютерная Академия ТOP и Contented (является частью школы IT-профессий SkillFactory).

Марина Тульских, руководитель Contented, рассказывает, что школе удалось добиться роста за счет грамотного маркетинга:

«Мы быстро реагировали на внешние изменения и меняли позиционирование. После ухода ряда каналов продвижения нужно было восстанавливать трафик: тестировали продвижение в таких каналах, как Telegram Ads и Twitch, а также в подкастах; опробовали разные форматы бесплатных продуктов, например интенсивы по направлениям дизайна; добавили тарифы — студент теперь может выбрать уровень поддержки и бездедлайновый формат обучения. Мы делаем ставку на персонализацию: помощь с выбором сферы, а также с получением реального опыта. На рынке на первый план выходит то, какими навыками обладает специалист, что он действительно умеет. Получение практического опыта на реальных кейсах, задачах бизнеса, а также вовлекающее обучение, которое понятно и интересно человеку, — это то, во что мы верим».

Что происходило на рынке digital-дизайна в 2022 году: summary трендов

Аналитики Smart Ranking провели опрос среди лидеров рынка и выделили ключевые тренды первой половины 2022 года.

-

На пике спроса у студентов онлайн-школ — UX/UI-дизайн

-

Бизнес искал продуктовых дизайнеров

-

При этом спрос на digital-дизайнеров со стороны работодателей постепенно снижался

-

Заработная плата сохранялась на уровне 2021 года

-

Дизайнеры столкнулись с ограничениями работы на фоне санкций

-

Требования к навыкам специалистов продолжают расти

Подробнее о российских трендах рынка digital-дизайна и результатах рейтинга читайте в статье «Нейросети и экономия: как эволюционирует обучение digital-дизайну» на РБК PRO.

Инна Рейхард

Дата публикации: 14 Февраль 2023

После нескольких лет роста рынок инфобизнеса показал снижение выручки. Среди трендов: средний чек уменьшился, спрос внутри ниш перераспределился, привычные каналы продвижения стали приносить меньше лидов. Из-за этого компании сфокусировались на качестве продукта и работе с лояльной базой.

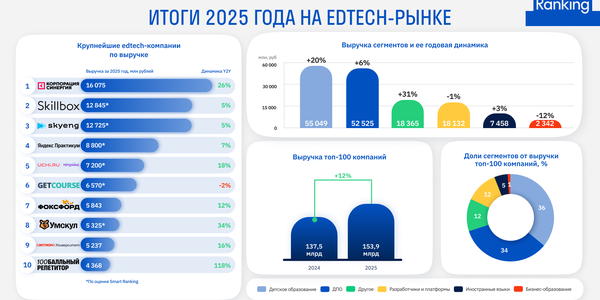

Число растущих edtech-компаний сокращается: в 2025 году рост показали 64 компании из рейтинга EDtechs (против 84 годом ранее и 95 — в 2023-м). В условиях, когда растить бизнес все сложнее, успешные кейсы становятся особенно показательными. Мы собрали топ-15 самых быстрорастущих компаний и разобрали, какие решения помогли им прибавить в выручке на замедляющемся рынке.

Мы собрали подборку с ключевыми мероприятиями edtech-рынка в первой половине 2026 года. Участие поможет найти партнеров по всему миру, вдохновиться, познакомиться с инвесторами и узнать самые передовые стратегии развития бизнеса в онлайн-образовании.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам IV квартала и всего 2025 года. Динамика снизилась до рекордных уровней. Особенно резкий разворот сделали детские школы программирования и сегмент разработки.

Edtech в России системно встраивается в государственное образование — через региональные программы, проекты для школ и обучение госслужащих. Ниже — пять примеров, показывающих, как российский edtech масштабирует свое присутствие в сегменте B2G.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.

После нескольких лет роста рынок инфобизнеса показал снижение выручки. Среди трендов: средний чек уменьшился, спрос внутри ниш перераспределился, привычные каналы продвижения стали приносить меньше лидов. Из-за этого компании сфокусировались на качестве продукта и работе с лояльной базой.

Число растущих edtech-компаний сокращается: в 2025 году рост показали 64 компании из рейтинга EDtechs (против 84 годом ранее и 95 — в 2023-м). В условиях, когда растить бизнес все сложнее, успешные кейсы становятся особенно показательными. Мы собрали топ-15 самых быстрорастущих компаний и разобрали, какие решения помогли им прибавить в выручке на замедляющемся рынке.

Мы собрали подборку с ключевыми мероприятиями edtech-рынка в первой половине 2026 года. Участие поможет найти партнеров по всему миру, вдохновиться, познакомиться с инвесторами и узнать самые передовые стратегии развития бизнеса в онлайн-образовании.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам IV квартала и всего 2025 года. Динамика снизилась до рекордных уровней. Особенно резкий разворот сделали детские школы программирования и сегмент разработки.

Edtech в России системно встраивается в государственное образование — через региональные программы, проекты для школ и обучение госслужащих. Ниже — пять примеров, показывающих, как российский edtech масштабирует свое присутствие в сегменте B2G.

Участники рынка онлайн-образования строят прогнозы на 2026 год. По их мнению, заметно вырастет роль образовательных сообществ, продолжится сближение edtech с формальным образованием — через партнерства с вузами и колледжами. Кроме того, начнется новая волна экспериментов с ИИ: компании будут проверять «большие гипотезы» и искать этичные сценарии применения технологии.

Подвели итоги 2025 года на рынке онлайн-образования и выделили главные тренды и события. Некоторые из них долгосрочны и формируют рынок и стратегии игроков не первый год, а другие проявились именно в 2025-м и стали ответом на новые условия: макроэкономические вызовы, растущую конкуренцию и изменения в поведении аудитории.

В Москве 17 декабря прошло ежегодное награждение победителей Edtechs Awards от Smart Ranking. Премия отмечает главных людей, события и компании на рынке онлайн-образования. В 2025 году награды получили 14 участников, а компанией года стал «Яндекс Практикум».

«Черная пятница» окончательно превратилась в «черный ноябрь» — большинство edtech-компаний продавали продукты со скидкой на протяжении всего месяца и даже в первых числах зимы. На фоне настороженного отношения россиян к распродажам онлайн-школы усложняли механику предложений и усиливали работу с лояльной аудиторией. Некоторым игрокам это позволило показать кратный рост выручки по сравнению с прошлым годом.

С каждым годом требования к онлайн-курсам растут: завоевать внимание учеников все сложнее, а конкуренция между школами усиливается. Чтобы удержать студента, нужна качественная персонализация обучения — даже в групповых форматах. Об этих и других трендах в поведении учеников рассказали на видеоплатформе livedigital, которая анализирует действия пользователей, их включенность в уроки, доходимость и удержание.