Edtech-рынок Казахстана в 2023 году: падение на пятую часть из-за кризиса разработчиков

В 2023 году рынок edtech в Казахстане сократился на 21%, упав до 52,4 млрд тенге. Основной причиной падения стало снижение выручки ведущих игроков сферы разработки. Тем не менее другие сегменты показали рост. Рынок сталкивается с нехваткой инвестиций, недоверием к инфобизнесу и экспансией зарубежных компаний. Самым перспективным направлением остается сегмент детского образования, а главными трендами — растущая конкуренция и ИИ.

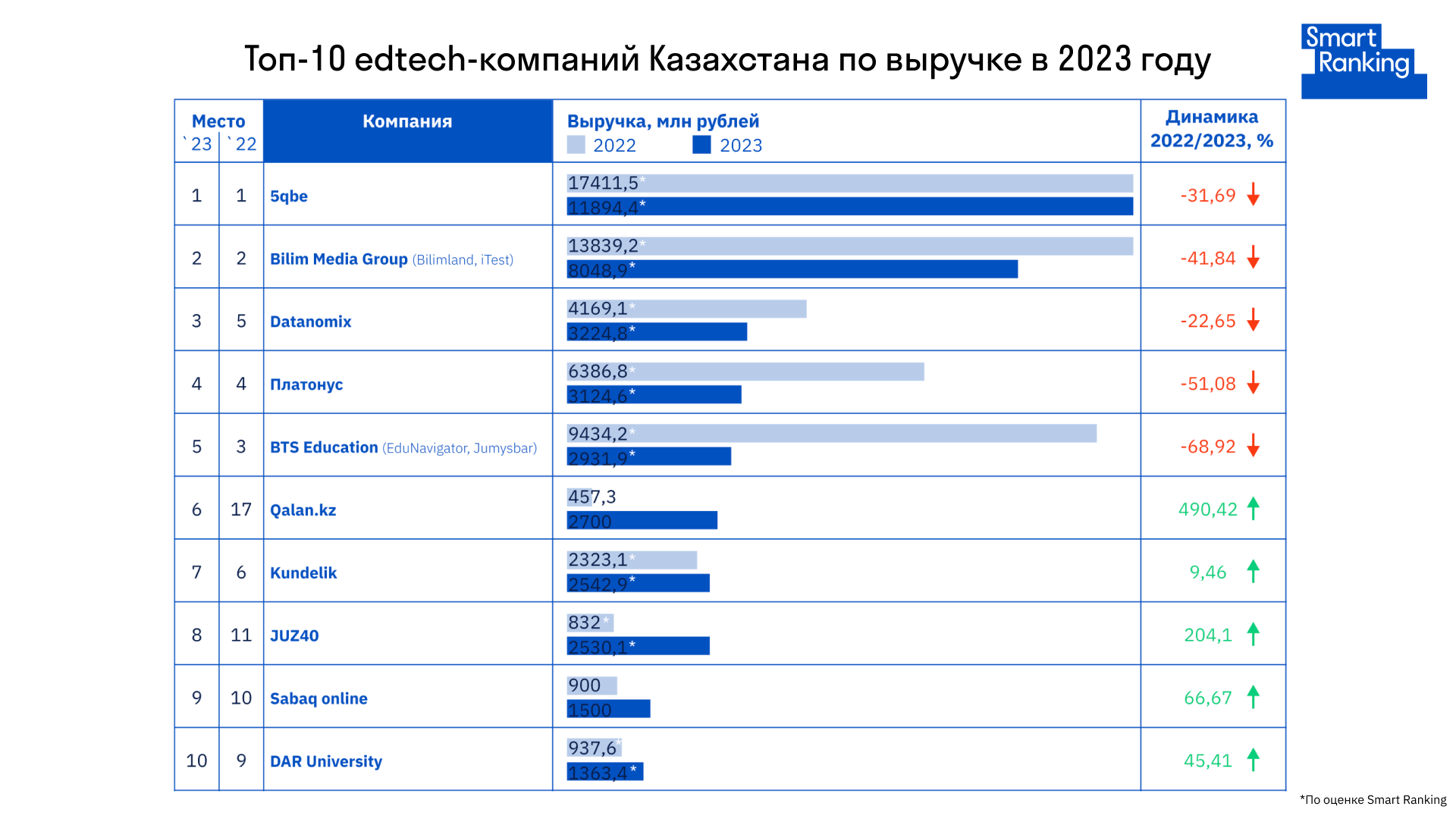

Топ-10 компаний по выручке в 2023 году: лидеры падают

На первом месте — платформа 5qbe, которая, по данным Statsnet, заработала 11,8 млрд тенге — почти на 32% меньше, чем годом ранее. В 2023 году платформа ориентировалась на «креаторов» — создателей контента, которые загружали свои курсы на платформу. В этом году компания сменила позиционирование и бренд: теперь она называется «darlean LMS» и преподносит себя как площадку для корпоративного обучения. Возможно, такой пивот — реакция компании на снижение выручки и попытка выйти из кризиса.

На втором месте — Bilim Media Group, один из крупнейших поставщиков edtech-решений для школ Казахстана. Выручка компании составила 8 млрд тенге, а ее падение — почти 42%, по оценке Statsnet. Показатели Bilim Media Group снижаются с 2020 года, который стал для компании пиковым: тогда она заработала 23,2 млрд тенге и, по данным «Контур.Фокуса», исполнила почти три тысячи госзаказов. В 2023 году их количество составило 87.

Datanomix обучает анализу и визуализации данных с помощью Qlik, а также работе с BI-инструментами. В 2023 году выручка компании составила 3,2 млрд тенге, показав падение на 23%, по данным Statsnet.

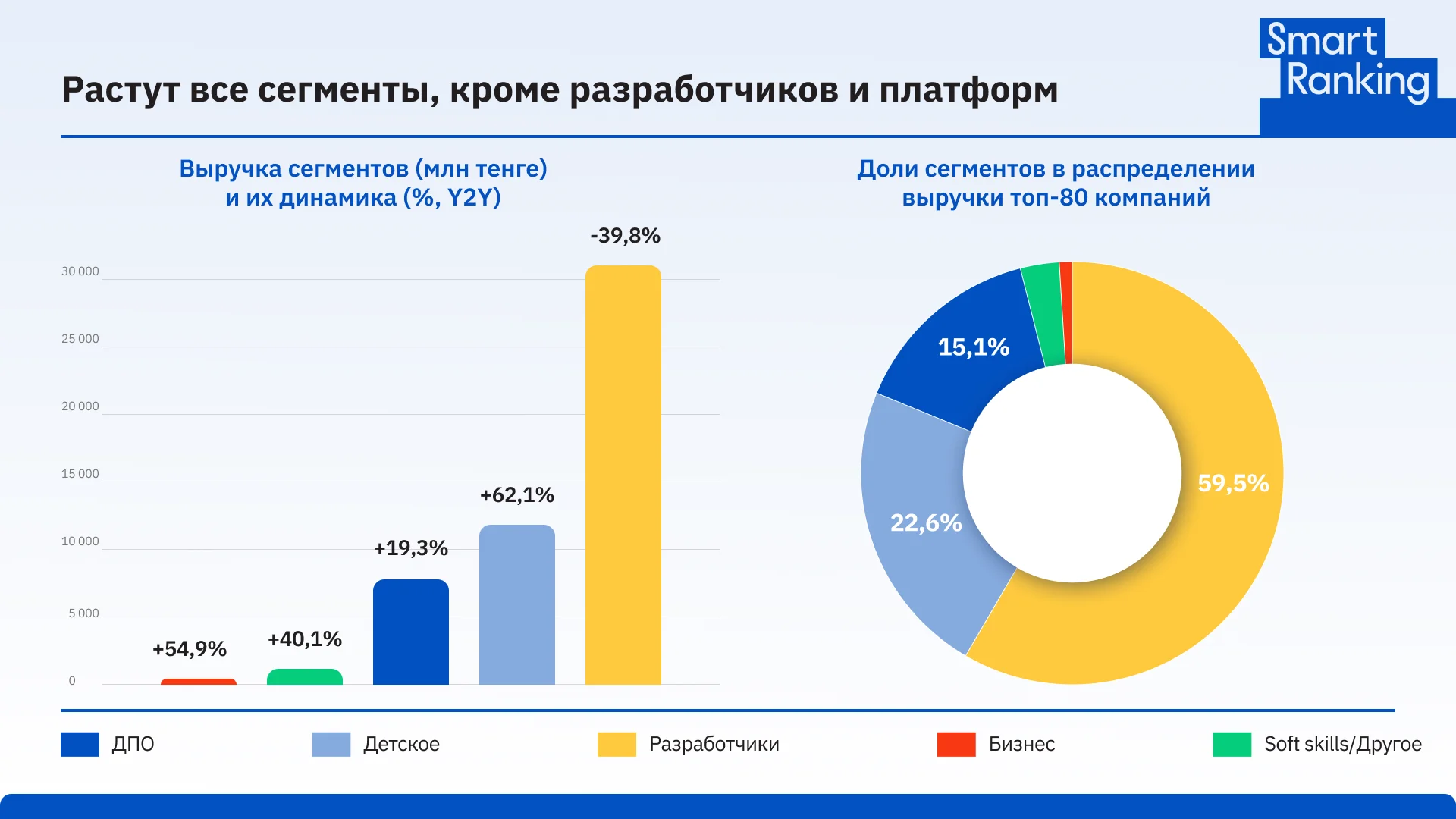

Сегменты и их динамика

Больше половины рынка занимает сегмент «Разработчики и платформы», который при этом упал на 40% в 2023 году. Во многом это произошло за счет снижения выручки ключевых игроков, упомянутых выше.

Положительную динамику показали «Детское образование» (+62%), «Бизнес-образование» (+55%), «Soft skills/Другое» (+40%) и «ДПО» (+19%). В случае с обучением бизнесу, рост связан с экспансией российской компании «Меркатус», существенно нарастившей выручку. Детский сегмент, в свою очередь, растет за счет расширения рынка. Сегмент ДПО увеличил показатели почти на 20% благодаря господдержке IT-образования и растущему спросу на IT-специалистов.

Топ растущих

Топ быстрорастущих возглавила компания Courstore — платформа для онлайн-школ, аналог российского GetCourse с выручкой 20,4 млн тенге (+7455% год к году). В компании рост объясняют изменением стратегии.

«Мы успешно осуществили пивот с модели маркетплейса на платформу для онлайн-курсов, пересмотрели уникальное торговое предложение, что привело к росту продаж», — рассказал Рауан Сыздыков, основатель и СЕО Courstore. По его данным, на платформе размещено более 43 тысяч курсов.

В топ также вошли образовательный портал QAZAQEDU.COM (+3133%), школа программирования QWANT (+2138%), платформа Okoo (+920%), Edukey (+706%) и другие компании.

Тренды и прогнозы

Инвестклимат: несколько сделок

Самой крупной сделкой рынка в 2023 году стало привлечение стартапом Codiplay $2 млн. В детскую школу программирования вложились частный венчурный фонд Tumar Venture Fund и бизнес-ангелы. Полученные инвестиции компания направила на расширение международной экспансии: сейчас Codiplay работает в Южной Корее, Турции и ОАЭ.

HeRo Study — платформа для организации работы вузов — привлекла $452 тысячи от венчурного фонда Big Sky Capital и частного инвестора. Финансирование планировалось потратить на масштабирование на рынках Азии и США, а также на развитие low-code и no-code модулей.

Платформа для подготовки к выпускным экзаменам BilimBer получила нераскрытую сумму в посевном раунде от венчурного фонда 500 Global. По словам одного из основателей стартапа Ерасыла Оспанова, в общей сложности проект привлек $300 тысяч инвестиций: кроме 500 Global, через акселератор которых компания прошла в Грузии, в BilimBer вкладывались бизнес-ангелы из Казахстана, Сингапура и Индии.

По данным Rise Research, объем сделок на рынке edtech в 2023 году составил менее 10% от всех инвестиций в Казахстане, значительно уступая FinTech, AI, HealthTech и другим индустриям.

Недоверие к инфобизнесу

Участники рынка называют негативное отношение к инфобизнесу барьером для развития edtech-платформ.

«Рынок инфобизнеса достиг перегрева, что привело к снижению показателей у многих участников, включая конкурентов. Массовое появление некачественных экспертов изменило отношение потребителей к информационным продуктам, вызвав у них более осторожный подход к покупке подобных курсов», — рассказал Рауан Сыздыков, основатель и СЕО Courstore.

Похожее мнение высказали и в LMS.kz. Руководитель компании считает, что недоверие к платформам, вызванное инфобизнесом, ограничивает выход новых игроков на рынок.

«Мы наблюдаем уменьшение количества новых образовательных платформ. Это может быть связано с несколькими причинами, в том числе с влиянием инфоцыганства, подрывающего доверие к образовательным платформам в целом», — отметил Данияр Нугуманов, эксперт по внедрению LMS Moodle.

Апскиллинг для джуниоров

Спрос на обучение IT-специальностям в Казахстане остается высоким из-за дефицита кадров. Государство поддерживает развитие сегмента ДПО через грантовые программы, такие как Tech Orda, в которой уже поучаствовали 91 школа и более 6 тысяч студентов.

Тем не менее, ситуация с квалификацией кадров в Казахстане напоминает российскую: джуны не пользуются спросом на рынке, а работодатели больше заинтересованы в трудоустройстве middle- и senior-специалистов. При этом образовательные курсы, как правило, рассчитаны именно на новичков. Участники рынка предполагают, что курсы для специалистов более высокого уровня в будущем станут востребованнее.

«Спрос на обучение в сфере IT безусловно будет расти, но уже не до уровня junior, а появятся новые курсы уровня middle и выше», — прогнозирует Адильхан Кайыргельдинов, операционный директор Mentory Education.

Российские компании в Казахстане

Несмотря на падение рынка российским компаниям удается наращивать выручку в Казахстане. В рейтинг вошли десять игроков из России — их доля от общей выручки составляет около 3%. Это на 2 п.п. больше, чем годом ранее. Всего российские компании заработали на казахском рынке 1,6 млрд тенге в 2023 году, динамика выручки составила почти +115% к результатам 2022 года.

Среди российских компаний наибольший рост показал Ultimate Education: холдингу удалось нарастить выручку почти на 680%.

Основными трендами рынка российские компании называют рост детского сегмента, незначительное снижение одобряемости рассрочек и увеличивающийся спрос на обучение IT-профессиям.

«Видим хорошую динамику роста спроса на продукты по работе с маркетплейсами», — отметил Лео Шевченко, СЕО российской образовательной платформы «Меркатус».

«Мы наблюдали увеличение спроса на наши образовательные продукты в сферах IT и воспитания благодаря активному развитию сети партнеров и расширению каналов продаж. Видим рост объема рынка в Казахстане и оцениваем его как перспективный и динамично развивающийся», — рассказал Кирилл Москвитин, генеральный директор «Института Навыков».

Искусственный интеллект

Искусственный интеллект (ИИ) становится инструментом для участников рынка: его внедряют в LMS, используют при аналитике и наполнении курсов контентом. Кроме того, растет спрос на курсы по нейросетям.

«Наблюдается тенденция к увеличению использования искусственного интеллекта. Платформы, способные эффективно применять ИИ, в итоге станут лидерами рынка. Я считаю, что главная битва будет идти за применение ИИ», — отметил Рауан Сыздыков, основатель и СЕО Courstore

В JustCode и Mentory Education сообщили об интересе к курсам по ИИ-компетенциям.

«Сильно развились такие направления обучения, как “Аналитика данных”, ML, “Искусственный интеллект”», — рассказал Фёдор Сташин, CEO JustCode.

«В середине 2023-го наблюдали большой спрос по таким направлениям, как “Дата аналитика” и “Дата сайнс”. В 2024 году это, безусловно, направления, связанные с ИИ», — подтвердил тренд Адильхан Кайыргельдинов, операционный директор Mentory Education.

Рост конкуренции

Участники рейтинга говорят о росте конкуренции: крупные игроки укрепляют позиции, вытесняя небольшие компании.

«В 2023 году рынок онлайн-образования стабилизировался, и на нем остались только те компании, которые серьезно настроены на развитие в этой области. Это привело к усилению конкуренции и повышению стандартов качества», — сообщил Серикбай Богенбай Таласулы, CEO Sabaq.online.

«Рынок дополнительного образования будет продолжать демонстрировать устойчивый рост, сопровождаемый повышением качества предлагаемых услуг. Прогнозируется, что количество экспертов и онлайн-школ на этом рынке будет продолжать увеличиваться, однако некачественные поставщики услуг вряд ли смогут долго удерживаться на нем, что уже наблюдается в текущей ситуации. Ожидается, что в будущем произойдет уклон в сторону квалифицированных специалистов, так как потребители в Казахстане и за его пределами все больше осознают важность постоянного повышения квалификации и получения дополнительного образования», — дал прогноз Рауан Сыздыков, основатель и СЕО Courstore.

Дата публикации: 07 Ноябрь 2024

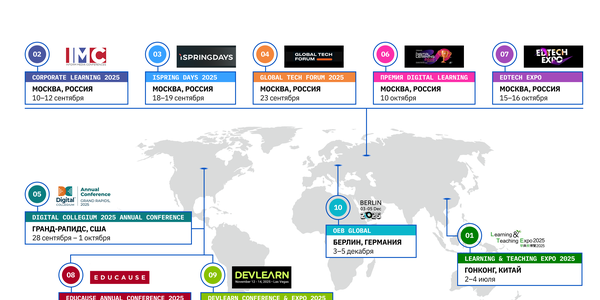

Собрали для вас список главных мероприятий рынка онлайн-образования во втором полугодии 2025 года. Форумы, выставки и премии — все, что поможет вам следить за трендами, перенимать лучшие практики и находить партнеров как в России, так и за рубежом.

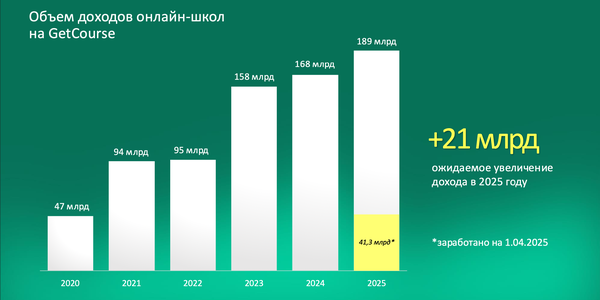

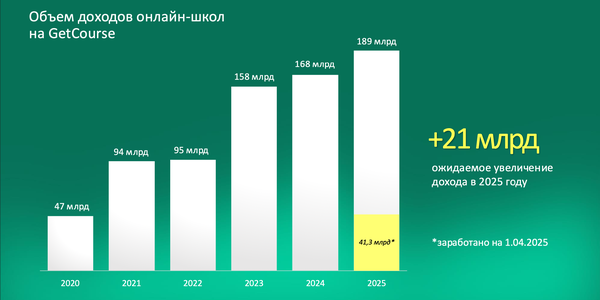

В I квартале 2025 года онлайн-школы на платформе GetCourse заработали 41,3 млрд рублей — на 3,5% меньше, чем годом ранее. Это 22% от годового плана — 189 млрд рублей. Заметен рост повторных продаж, изменение структуры трафика и усиливающийся спрос на продукты в среднем ценовом сегменте.

Сегмент soft skills становится все более востребованным как среди B2C-аудитории, так и в корпоративном обучении. По данным совместного исследования Smart Ranking и Alpina Digital, выручка топ-10 онлайн-школ, обучающих мягким навыкам, выросла на 16% в 2024 году — до 2,2 млрд рублей. На фоне высокой конкуренции среди edtech-компаний и падения интереса к длинным курсам такие программы помогают расширять продуктовую линейку и отвечать на новые запросы аудитории — от стресс-менеджмента до развития кросс-культурных навыков.

Образовательный холдинг Ultimate Education, один из лидеров рынка edtech в сегменте дополнительного профессионального образования (ДПО), объявил об изменениях в топ-менеджменте. Cо-СЕО Ultimate Education назначены Владимир Синицын и Анна Тимофеева. Павел Мосейкин, ранее занимавший позицию СЕО, переходит в совет директоров Ultimate Education и будет заниматься стратегическим развитием компании.

По данным исследования LiveDigital, edtech-компании в сегменте детского образования сталкиваются с системным дефицитом кадров — особенно не хватает преподавателей по техническим дисциплинам. Чтобы закрыть потребность в педагогах, компании запускают реферальные программы, сотрудничают с вузами и другими онлайн-школами, создают внутренние кадровые резервы.

Сегмент подготовки к выпускным экзаменам стал самым быстрорастущим в онлайн-образовании по итогам I квартала 2025 года, следует из рейтинга Smart Ranking. Причины — стабильно высокий спрос на подготовку к ОГЭ, отказ от репетиторов в пользу онлайн-форматов, вовлекающий контент и подписная модель. В лидеры вышли школы, которым удается удерживать учеников за счет геймификации, комьюнити и преподавателей-инфлюенсеров.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам I квартала 2025 года. Несмотря на негативные экономические факторы, динамика оказалась выше, чем в IV квартале 2024 года, что свидетельствует о стабилизации отрасли и позитивных потребительских настроениях. Детский сегмент в топ-100 впервые существенно обогнал по объемам ДПО.

В 2024 году 20 крупнейших онлайн-школ, обучающих врачей и специалистов по здоровью, заработали 5,5 млрд рублей — это на 18% больше, чем годом ранее. Сегмент стабильно растет: россиян интересуют нутрициология, превентивная медицина и биохакинг, врачи активно проходят курсы НМО. Но за ростом рынка скрываются проблемы: часть игроков показывает падение выручки, усиливается регулирование, а качество продуктов становится предметом критики.

Онлайн-образование в Индии трансформируется: после пандемийного бума рынок столкнулся с крахом крупнейших игроков и низким интересом венчурных фондов. Теперь на первый план выходят устойчивые бизнес-модели и нишевые продукты.

Аттестация по европейским стандартам — это инструмент, который помогает онлайн-школам выделиться на рынке, поднять средний чек, вернуть выпускников и легализовать новые профессии. Эксперты европейской ассоциации HiSTES объясняют, как устроена международная аттестация, а представители онлайн-школ делятся результатами, которых удалось достичь после ее прохождения.

Собрали для вас список главных мероприятий рынка онлайн-образования во втором полугодии 2025 года. Форумы, выставки и премии — все, что поможет вам следить за трендами, перенимать лучшие практики и находить партнеров как в России, так и за рубежом.

В I квартале 2025 года онлайн-школы на платформе GetCourse заработали 41,3 млрд рублей — на 3,5% меньше, чем годом ранее. Это 22% от годового плана — 189 млрд рублей. Заметен рост повторных продаж, изменение структуры трафика и усиливающийся спрос на продукты в среднем ценовом сегменте.

Сегмент soft skills становится все более востребованным как среди B2C-аудитории, так и в корпоративном обучении. По данным совместного исследования Smart Ranking и Alpina Digital, выручка топ-10 онлайн-школ, обучающих мягким навыкам, выросла на 16% в 2024 году — до 2,2 млрд рублей. На фоне высокой конкуренции среди edtech-компаний и падения интереса к длинным курсам такие программы помогают расширять продуктовую линейку и отвечать на новые запросы аудитории — от стресс-менеджмента до развития кросс-культурных навыков.

Образовательный холдинг Ultimate Education, один из лидеров рынка edtech в сегменте дополнительного профессионального образования (ДПО), объявил об изменениях в топ-менеджменте. Cо-СЕО Ultimate Education назначены Владимир Синицын и Анна Тимофеева. Павел Мосейкин, ранее занимавший позицию СЕО, переходит в совет директоров Ultimate Education и будет заниматься стратегическим развитием компании.

По данным исследования LiveDigital, edtech-компании в сегменте детского образования сталкиваются с системным дефицитом кадров — особенно не хватает преподавателей по техническим дисциплинам. Чтобы закрыть потребность в педагогах, компании запускают реферальные программы, сотрудничают с вузами и другими онлайн-школами, создают внутренние кадровые резервы.

Сегмент подготовки к выпускным экзаменам стал самым быстрорастущим в онлайн-образовании по итогам I квартала 2025 года, следует из рейтинга Smart Ranking. Причины — стабильно высокий спрос на подготовку к ОГЭ, отказ от репетиторов в пользу онлайн-форматов, вовлекающий контент и подписная модель. В лидеры вышли школы, которым удается удерживать учеников за счет геймификации, комьюнити и преподавателей-инфлюенсеров.

Агентство Smart Ranking обновило Рейтинг крупнейших компаний на edtech-рынке России по итогам I квартала 2025 года. Несмотря на негативные экономические факторы, динамика оказалась выше, чем в IV квартале 2024 года, что свидетельствует о стабилизации отрасли и позитивных потребительских настроениях. Детский сегмент в топ-100 впервые существенно обогнал по объемам ДПО.

В 2024 году 20 крупнейших онлайн-школ, обучающих врачей и специалистов по здоровью, заработали 5,5 млрд рублей — это на 18% больше, чем годом ранее. Сегмент стабильно растет: россиян интересуют нутрициология, превентивная медицина и биохакинг, врачи активно проходят курсы НМО. Но за ростом рынка скрываются проблемы: часть игроков показывает падение выручки, усиливается регулирование, а качество продуктов становится предметом критики.

Онлайн-образование в Индии трансформируется: после пандемийного бума рынок столкнулся с крахом крупнейших игроков и низким интересом венчурных фондов. Теперь на первый план выходят устойчивые бизнес-модели и нишевые продукты.

Аттестация по европейским стандартам — это инструмент, который помогает онлайн-школам выделиться на рынке, поднять средний чек, вернуть выпускников и легализовать новые профессии. Эксперты европейской ассоциации HiSTES объясняют, как устроена международная аттестация, а представители онлайн-школ делятся результатами, которых удалось достичь после ее прохождения.